В настоящее время налоговая ставка на такие операции составляет 13%. Она рассчитывается как разница между ценой продажи и подтвержденными расходами на покупку автомобиля. Например, если машина была приобретена за 200 000 рублей и продана за 300 000 рублей, налог составит 13 000 рублей (100 000 × 13%).

Часто бывает, что расходы на приобретение машины не удалось подтвердить, например, если автомобиль был подарен или передан по наследству.

ВАЖНО! Можно воспользоваться налоговым вычетом в размере до 250 000 рублей на основании расходов, сделанных предыдущим владельцем при приобретении этого имущества. Для этого необходимы документы, подтверждающие расходы.

В этом случае налоговая база будет составлять всю сумму продажи. Однако есть возможность избежать уплаты налога: если машина продана за сумму, не превышающую 250 000 рублей, налоговый вычет полностью покроет полученные средства. Если продажная цена ниже размера налогового вычета, то декларацию 3-НДФЛ подавать не требуется.

При продаже автомобиля применяется особый порядок расчета транспортного налога. Подробнее можно узнать здесь.

Пример

Человек получил машину в подарок, отъездил на ней менее 3 лет и решил продать, чтобы приобрести более современный автомобиль. Стороны заключили договор купли-продажи транспортного средства на сумму 500 000 рублей. Учитывая налоговый вычет в размере 250 000 рублей, НДФЛ при продаже автомобиля составит 32 500 рублей (250 000 × 13%).

Указанная сумма должна быть уплачена до 15 июля следующего года после года продажи. В противном случае грозят серьезные штрафы. Например, для продажи в 2026 году срок уплаты налога — до 15.07.2026 года, а декларацию нужно подать до 02.05.2026 (перенос с 30.04.2026 из-за выходного дня).

Код дохода от продажи автомобиля

Для заполнения декларации 3-НДФЛ существуют два вида кодов. Первый — технический код дохода 1521 (ранее 1520), который используется в некоторых программах, но не требуется в самой декларации. Второй код обязателен и указывается в форме 3-НДФЛ за 2026 год в Приложении 1 «Доходы от источников в РФ при продаже различного имущества», где перечислены различные коды доходов, например, №18 — доход от продажи имущества, включая транспортные средства (Приказ ФНС России от 15.10.2021 N ЕД-7-11/903@ Приложение N 3).

Не уверены, какой код нужно указывать? Обратитесь к нашим специалистам, и они помогут вам с заполнением и отправкой декларации 3-НДФЛ в формате pdf и xml за 2 дня.

Мы также предлагаем услугу по налоговому вычету. Выберите уровень помощи, который вам нужен:

- Стандартный: заполните декларацию самостоятельно

- Максимальный: наши эксперты заполнят и отправят декларацию за вас

- Оптимальный: наши эксперты проверят ваши документы, рассчитают максимальный налоговый вычет и заполнят декларацию за вас

Стоимость услуги от 1 690 до 3 490 рублей.

Когда не нужно платить налог с продажи машины

Важно! При продаже автомобиля ранее минимального срока владения не нужно платить налог, если стоимость авто меньше или равна 250 тыс. рублей. Также нет необходимости заполнять декларацию и отчитываться перед налоговыми органами.

Налоговый вычет при продаже автомобиля до 250 тыс. рублей

Продажа автомобиля дает право на налоговый вычет в размере 250 тыс. рублей. Налог рассчитывается только с суммы превышения этой суммы. Подробнее о расчетах можно узнать в статье 220 Налогового кодекса Российской Федерации.

Пример Петров продал машину за 500 тыс. рублей и использовал вычет в 250 тыс. рублей. Теперь он обязан уплатить 13% НДФЛ только с оставшихся 250 тыс. рублей, что составляет 32,500 рублей.

Учет расходов на приобретение

Вместо 250 тыс. рублей можно учесть расходы на приобретение автомобиля, которые были ранее документально подтверждены. Принцип «доходы минус расходы» действует в этом случае.

Если у владельца есть документы, подтверждающие расходы на покупку проданного автомобиля, эти расходы могут быть вычтены из полученных с продажи денег. В таком случае нужно будет заполнить декларацию 3-НДФЛ и уплатить налог только с оставшейся суммы. Иногда налоговая сумма может быть равна нулю, если расходы на приобретение оказались выше полученных доходов.

Пример Иванов купил автомобиль за 800 тыс. рублей и продал его за 700 тыс. рублей. После учета расходов на приобретение в размере 800 тыс. рублей, он не обязан уплачивать налог с продажи.

Необходимые документы для налоговой инспекции

Для подачи декларации по доходам необходимо подготовить пакет документов и передать их в ИФНС по месту регистрации. Среди документов:

| №пп | Документы: |

| 1. | Декларация 3-НДФЛ |

| 2. | Договор купли-продажи (ДКП) |

| 3. | Документы, подтверждающие расходы на приобретение (если используется учет расходов) |

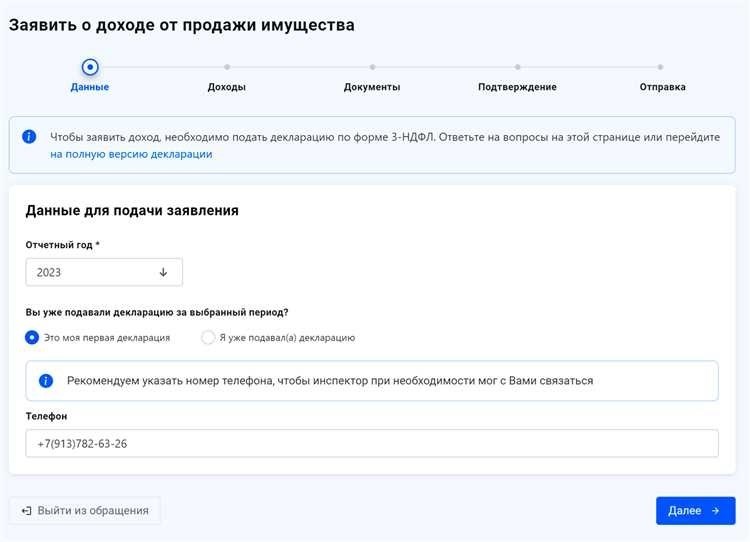

Документы можно отправить почтой, через личный кабинет налогоплательщика на сайте налоговой службы, отнести лично или использовать онлайн-сервис «Налогия».

Образец заявления и полный перечень необходимых документов для получения налогового вычета при продаже имущества можно найти на сайте налоговой.

Рассчитайте свою сумму с помощью калькулятора налоговых вычетов.